LPG需求步入淡季 LNG前景可期

后期低价的进口货源即将陆续到货,叠加4月CP价大幅下跌的悲观预期,将直接冲击贸易商的挺价意愿,内产与进口巨大的价差也将逐渐得到修复。

总的来说,目前LPG处于供需双弱的大格局下,但由于供给端近期开工率上行较快,且LPG需求即将步入季节性淡季,后期供给恢复速度或将边际上快于需求。另一方面,后期低价货源陆续到港一方面在挤压库存空间的同时也将对贸易商的挺价心态造成冲击,目前接近900元/吨的内外驾车也将随着国内丙烷价格的下跌而逐渐修复。

操作策略:单边上建议做空PG2011合约,套利上可考虑LG2011-2001反套策略。

风险因素:国际油价大幅反弹,疫情得到实质性控制

详细内容

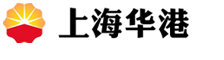

一、PG2011合约卖保成本

2020年3月25日大商所公告:液化石油气期货合约自2020年3月30日(星期一)起上市交易。首批上市交易合约为PG2011、PG2012、PG2101、PG 2102、PG2103。上市首日,液化石油气期货合约交易保证金水平为合约价值的8%,涨跌停板幅度为挂盘基准价的14%。如合约有成交,则下一交易日起,交易保证金水平为合约价值的8%,涨跌停板幅度为上一交易日结算价的7%;如合约无成交,则下一交易日继续按照上市首日的交易保证金水平和涨跌停板幅度执行。大商所规定首日上市所有LPG合约挂牌基准价均为2600元/吨。

在卖保成本方面,由于大商所将交割基准地设定在广东,并且为其他华南和华东和非基准交割地(广西、福建、江苏、浙江、上海)设置了100元/吨的厂库交割贴水;为华北的非基准交割地(山东河北、天津)设置了200元/吨的贴水。另外,原料用气纯丙烷和纯丁烷也可用于交割,但需要分别支付100元/吨和150元/吨的非标贴水。

所以,当华东、华北地区民用气分别低于华南地区民用气100元/吨、150元吨;华北地区原料气丙烷、丁烷分别低于华南地区民用气300元/吨、350元/吨以上时,最便宜交割品将从广东地区转为华北或华东地区。

我们以交割基准地广东为例,计算目前该地区厂库的卖保成本。

根据卓创资讯的报价,目前广东地区民用气最低出厂报价为2600元/吨,加上卖保所需成本后升水盘面,故对产业户而言,目前价格并不适合介入卖保。

从目前国产和进口的LPG报价看,最便宜交割品应为进口丙烷,到岸价大约在1800元/吨左右,持有至交割的贸易商仓单成本大约2568元/吨左右,理论与挂牌基准价2600元/吨存在一定的套利空间。

二、基本面分析及展望

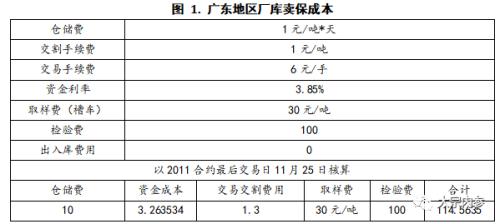

1.常减压开工率明显回升,外放量仍有回升空间

我国内产的LPG99%来源于炼厂炼油时的副产品,所以炼厂的开工率是反应LPG供给的最直接的指标。而炼厂副产的LPG根据工艺的不同又可以分为常减压装置直馏LPG、催化裂化LPG、延迟焦化LPG和催化裂解LPG。其中常减压装置为原油的一次加工,其余的催化裂化、延迟焦化、催化裂都是在常减压装置基础上的二次加工,由于二次加工的装置种类繁多,且加工所需的原料也均来自于常减压装置,所以我们通过常减压装置的开工来监测LPG的供给变动。

从占我国LPG总供给40%以上山东地区常减压装置开工率上看,随着复工复产的不断推进,截止到3月26日,山东地区的常减压装置开工率从2月底开始迅速回升了20%,目前已接近往年同期水平,于去年同期水平几乎持平。

另一方面,催化裂解和催化重整的LPG毛利自2月中上旬以来连续回升,且从3月开始由负转正,目前已经达到300元/吨的毛利水平,这在一定程度上也保证了LPG外销了积极性,预计LPG的商品量将从2月底的166万吨明显回升。

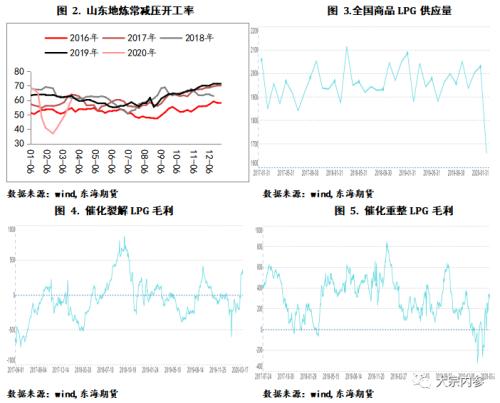

2. 进口低价资源陆续到港,挤压港口库容

在国际市场方面,在此前的OPEC会议上,俄罗斯拒绝了沙特等国深化减产的提议,超出市场预期。而后沙特宣布在4月的减产到期后,即将大力增产,同时压低原油出口售价,掀起“价格战”,油市雪上加霜。油价的暴跌也带动了国际丙烷的迅速下行。沙特阿美CP丙烷预期价由2月底的420元/吨下跌到了3月26日的200元/吨,价格一个月内腰斩有余。

国际丙烷的迅速下跌直接导致了我国进口丙烷到岸价的明显走弱。华南地区CFR丙烷较3月初的402美元/吨下跌到了3月25日的224美元/吨,跌幅接近50%。而其与广州地区民用气(按主流出厂价2700元/吨核算)的价差也拉大到了900元/吨以上,处于历史高位。

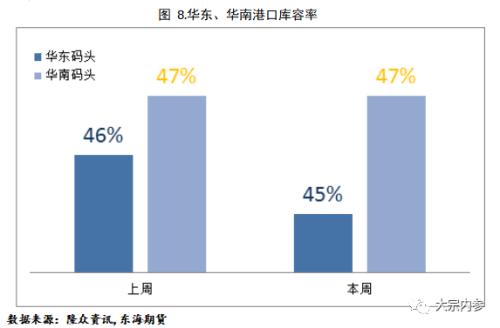

在对给国内需求以及国际丙烷价格预期悲观的影响下,2020年1-2月份我国进口LPG共计259.39万吨,相比去年11、12月总和减少了96.59万吨,环比跌幅为27.13%,与去年同期1、2月之和相比下降55.76万吨,同比跌幅为17.69%。贸易商的进口操作较为保守,目前港口的库存情况并不紧张,截止到3月26日,华东码头进口LPG库存为45%,环比下降1%;华南码头库存波动不大,维持在47%。

但值得注意的是,目前的港口库存仍有一部分降价前的高价货源。后期低价的进口货源即将陆续到货,叠加4月CP价大幅下跌的悲观预期,将直接冲击贸易商的挺价意愿,内产与进口巨大的价差也将逐渐得到修复。

3.需求步入季节性淡季,下游开工普遍低位

在民用气方面,根据3月11日发布的《餐饮外卖复工消费报告》显示,复工以来城市活跃商家数TOP5分别为上海、广州、深圳、成都和北京。在疫情不出现二次爆发的情况下,民用燃气的需求后期将逐步回暖。

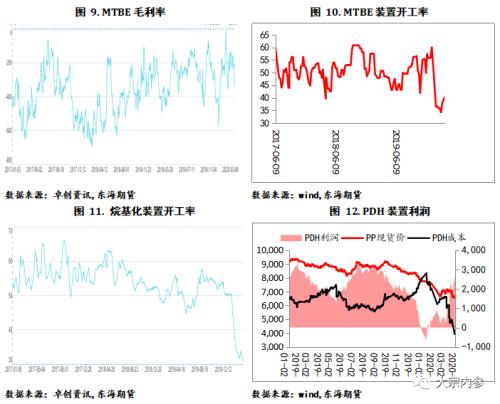

从LPG深加工的几大用途来看,目前MTBE和烷基化装置由于利润处于负值区间,企开工率大幅低于往年同期。两者的开工率在32%左右,同比去年下降了19%左右。预计短期内开工率也仍将在低位运行。虽然近期异辛烷有现货价出现了150-350元/吨的涨幅,但下游炼厂仍是按需采购为主,贸易商囤货积极性一般。成品面终端消耗量提升偏缓,下游厂商对于当前高位异辛烷货源显抵触。后续上涨动力不足,预计下周异辛烷市场稳中或有小幅回落。

PDH由于丙烯的价格相对坚挺,利润近期修复到了2000元/吨左右的位置,预计利润修复后PDH对进口丙烷纯气的需求将逐渐释放,但4月CP价的下调已是板上钉钉,下月起港口的低价进口货源也将陆续到货。伴随着终端需求季节性的走弱,PDH装置的开工难以对LPG总体需求产生实质性支撑。

二、总结及展望

供给方面,截止到3月26日,山东地区的常减压装置开工率从2月底开始迅速回升了20%,目前已接近往年同期水平,于去年同期水平几乎持平。另一方面,催化裂解和催化重整的LPG毛利自2月中上旬以来连续回升,且从3月开始由负转正,目前已经达到300元/吨的毛利水平,这在一定程度上也保证了LPG外销了积极性,预计LPG的商品量将从2月底的166万吨明显回升。

进口方面,国际丙烷的迅速下跌直接导致了我国进口丙烷到岸价的明显走弱。而其与广州地区民用气(按主流出厂价2700元/吨核算)的价差也拉大到了900元/吨以上,处于历史高位。后期低价的进口货源即将陆续到货,叠加4月CP价大幅下跌的悲观预期,将直接冲击贸易商的挺价意愿,内产与进口巨大的价差也将逐渐得到修复。

需求方面,LPG下游主要深加工装置除了PDH利润尚可以外,烷基化以及MTBE由于陷入亏损而开工率大幅低于往年同期,虽然民用气以及PDH的需求将拉动一部分终端采购吗、,但伴随着LPG步入季节性的需求淡季,以及后期低价进口货源的陆续到港,LPG终端需求预计难以出现实质性的复苏。

总的来说,目前LPG处于供需双弱的大格局下,但由于供给端近期开工率上行较快,且LPG需求即将步入季节性淡季,后期供给恢复速度或将边际上快于需求。另一方面,后期低价货源陆续到港一方面在挤压库存空间的同时也将对贸易商的挺价心态造成冲击,目前接近900元/吨的内外驾车也将随着国内丙烷价格的下跌而逐渐修复。